買い物をする先々でポイントカードを作成し、財布がポイントカードでパンパンになった、なんてことありませんでしたか? 今では多くのポイントカードがスマホアプリで代替され、私の財布もだいぶスリムになりました。

今回は、そんな各種ポイントを使用した際の企業(法人)の経理処理について、消費税の観点も踏まえ、考えてみたいと思います。

| 目次 |

Ⅰ.ポイント使用のパターン別会計処理

1. ポイント値引き

企業が独自に発行するポイントを使用した場合、通常、値引きとして取り扱われます。

このツルハドラッグの例では、購入総額 2,816円に対して「ツルハGポイント」という企業独自のポイントの利用分 1,529円が使用され、差引き 1,287円が支払われました。標準税率と軽減税率の商品が混在していますが、使用した 1,529円のポイントは標準税率対象品と軽減税率対象品に金額按分され、値引き処理されていることが分かります。

この場合の仕訳は次の通りとなります。

| 借方 | 貸方 | ||

| 消耗品費(標準税率) | 442 | 現金 | 1,287 |

| (うち消費税 10%) | (40) | ||

| 消耗品費(軽減税率) | 845 | ||

| (うち消費税 8%) | (62) | ||

すなわち、値引き後の税込み1,287円を「課税仕入」として費用計上するのが正しい処理になります。

ちなみに、この事業者はホテルを経営しており、チョコレートは客室に供されるものであるため、消耗品費として処理しています。

2. ポイント支払い

楽天ポイント、PayPayポイントなどの共通ポイントは、現金同様に支払いに充てられます。企業としての経費の支払い時にこうしたポイントを使用するケースも多いのではないでしょうか?

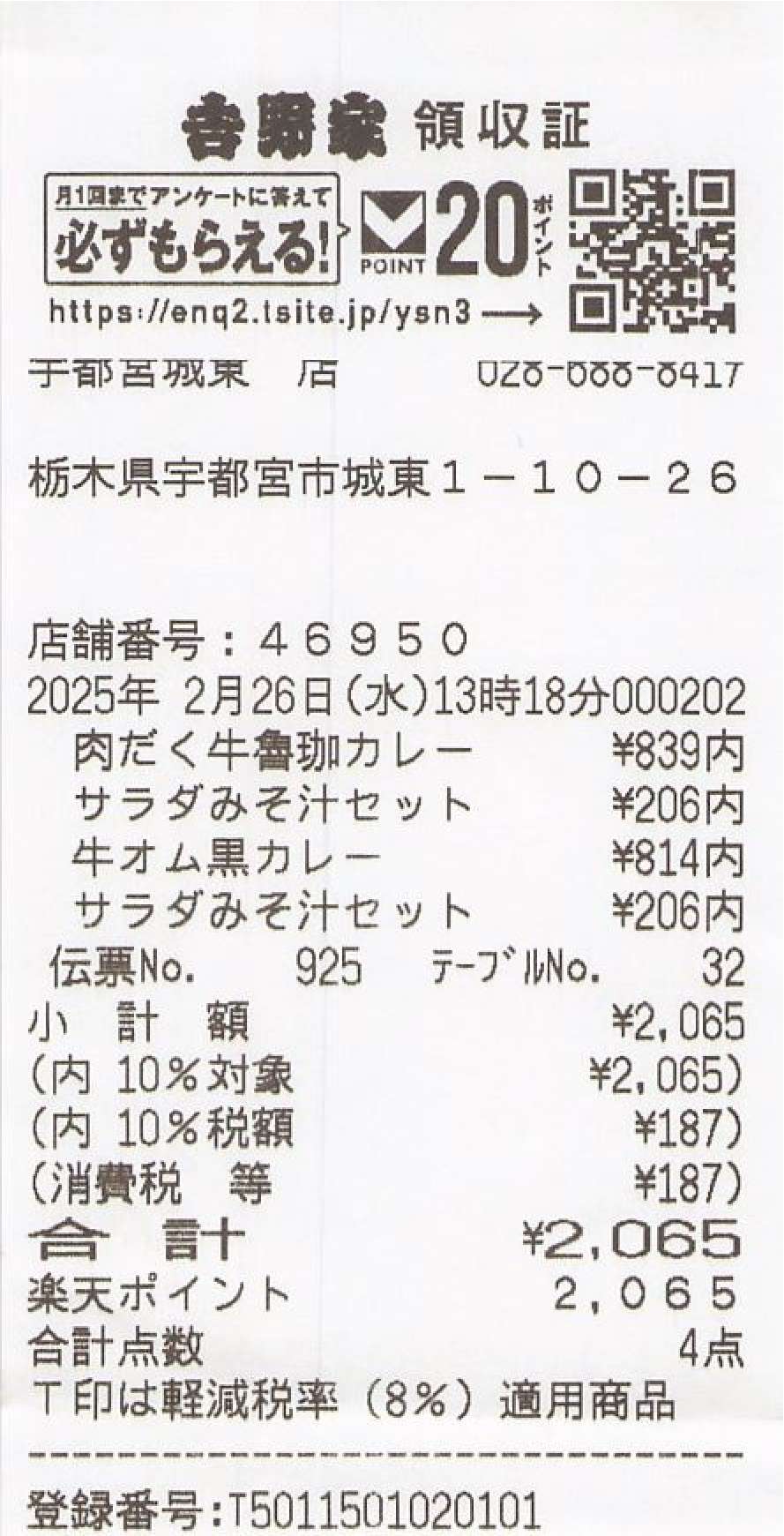

この例では、吉野家での飲食代の支払をすべて楽天ポイントで行い、現金の支払いはありませんでした。レシートを見ても、飲食代総額に対して消費税が計算されており、ポイント使用分は値引きではなく決済手段として取り扱われていることが分かります。こうしたケースでは、購入やサービス提供を受けた総額を経費として計上し、ポイント使用分は雑収入として処理します。このときの雑収入の消費税区分は「不課税」(対象外)となります。

| 借方 | 貸方 | ||

| 福利厚生費(標準税率) | 2,065 | 雑収入(不課税) | 2,065 |

| (うち消費税 10%) | (187) | ||

一方、ポイント使用分を雑収入として計上せず、ポイント差引後の純額で会計処理する(上記の例では全額をポイントで支払っているため「仕訳なし」となる)方法もあるようですが、仕入税額を認識できなくなるため消費税申告上不利となります。

(なお、これら仕訳例は、使用したポイントは会社のものであるとの前提であり、個人所有のポイントが使用され経費精算される場合の取り扱いは後述します。)

3. 航空券と交換

法人クレジットカードの中には、航空券と交換できる「マイル」が貯まる仕組みのものがあります(「JALカード」や「ANAカード」等)。貯まったマイルを使い、出張時の航空券購入代金に充てた場合はどうなるでしょうか?

(例)税込み30,000円の航空券を法人クレジットカードで購入した。その際、25,000円分のマイルを使用した。法人クレジットカードには差額の5,000円がチャージされた。

このケースでは、仕訳は次の通りとなります。

| 借方 | 貸方 | ||

| 旅費交通費(標準税率) | 5,000 | 未払金 | 5,000 |

| (うち消費税 10%) | (454) | ||

また、この方法のほかに、旅費交通費を30,000円で計上し、マイル使用分25,000円を雑収入として貸方に計上するという方法が知られています。いわゆる「両建て計上」です。その場合、仕訳はこうなります。

| 借方 | 貸方 | ||

| 旅費交通費(標準税率) | 5,000 | 未払金 | 5,000 |

| (うち消費税 10%) | (454) | ||

| 旅費交通費(不課税) | 25,000 | 雑収入(不課税) | 25,000 |

なぜ、旅費交通費は30,000円すべてが課税仕入にならないのでしょうか。

それは、マイル(ポイント)の使用という取引は消費税の課税対象外(不課税)だからです。すなわち、上述のツルハドラッグの例と同様に実質的に値引きされているということになります。

4. 金券と交換

クレジットカードやポイントプログラムの中には、貯まったポイントを商品券やギフト券などの金券に交換できるものがあります。ポイントを使用し、例えば 10,000円分の金券を取得した場合の会計処理は次のようになります。

| 借方 | 貸方 | ||

| 貯蔵品(又は前払金) | 10,000 | 雑収入(不課税) | 10,000 |

後日、この金券を使用した際の消費税の処理は、通常の取り扱いに拠ることになります。すなわち、事業用経費として何か物品を購入したり、サービス提供を受けた場合は「課税仕入」となりますし、他方、福利厚生として社内イベントの景品にしたり、交際費として取引先に寄贈した場合は、「非課税仕入」となります。

5. キャッシュバック

ポイントのキャッシュバックを受けた場合は雑収入として処理します。キャッシュバックと言っても実際に預金口座に振り込まれるケースは稀でしょう。一般的には、クレジットカードの利用代金から差し引かれる方式が殆どかと思います。

(例)当月のクレジットカード利用総額が200,000円であるところ、10,000円分のポイントキャッシュバックを受け、差引き190,000円が預金口座から引き落とされた。

| 借方 | 貸方 | ||

| 未払金 | 200,000 | 普通預金 | 190,000 |

| 雑収入(不課税) | 10,000 | ||

特に違和感は無いかと思います。繰り返しになりますが、ポイント利用という取引は消費税法上、課税対象外(不課税)となりますので、雑収入に計上する際は、消費税区分を常に「不課税」とする点だけご留意ください。

Ⅱ.個人が保有するポイントが使用された場合

上述の話の前提としては、使用されたポイントはもともと法人が所有している、すなわち、法人クレジットカードであったり、法人が事業用としてポイントカードを保有している場合の話でありました。

しかし、実際はそのようなケースばかりではありません。個人(役員や従業員)が経費の立替払いをするケースは日常的に存在し、その際、個人所有のポイントが一部使用された領収書が経費精算に上がってくる、なんてことは少なからずあります。

先ほどのツルハドラッグの例で見てみましょう。

ここで使用された1,529円分のツルハGポイント。これが従業員個人のポイントだったとしたら、会社としてはいくらで経費精算に応じるべきでしょうか?

実際に1,287円しか支払っていないのだから、従業員への経費精算も1,287円でしょうか? 従業員としては「自分のポイントを使用したのになぜだ。」となり、到底、納得が行かないでしょう。

このようなケースでは、使用されたポイントの所有権(個人の財産権)が認められ、会社はポイント使用分を含めた総額(2,816円)の経費精算に応じる必要があります。

では、会計処理はどうすべきでしょうか? 総額(2,816円)を支出するとなると、上述した純額(1,287円)の仕訳と同様という訳には行きません。

仕訳はこうなります。

| 借方 | 貸方 | ||

| 消耗品費(標準税率) | 442 | 現金 | 2,816 |

| (うち消費税 10%) | (40) | ||

| 消耗品費(軽減税率) | 845 | ||

| (うち消費税 8%) | (62) | ||

| 消耗品費(不課税) | 1,529 | ||

すなわち、ポイント使用分を消耗品費(不課税)として計上します。何度も言いますが、ポイントの使用は消費税法上は課税対象外(不課税)とされるからです。

なお、会社としては、従業員がポイントを使ったお陰で、認識できる仕入税額が少なくなってしまいます。大きな金額になることは稀かと思いますが、納付税額が増えることに違いはありません。

派生論点

実は、このツルハドラッグのレシートには続きがあります。すべてお見せするとこの通りです。

レシートの後半に、今回使用したポイントと獲得したポイントが記載されています。

この従業員は今回の会社経費の支払いに、自分のポイントを使用し経費精算することでポイントの「換金」に成功した訳ですが、今回の買い物で新たに11ポイントを取得していることが分かります。

「ポイントの所有権」というお話をしましたが、会社経費の支払いによって獲得したこの11ポイントは、本来「会社のもの」と考えるのが妥当です。仮に、この従業員が頻繁に個人のポイントカード或いはクレジットカードを利用し会社経費の支払いを行い、コツコツとポイントを貯めているとしたらどうなるでしょうか?

これについては、さすがの税務当局も捕捉することが難しいため、現時点では不問とされていますが、原則的な取り扱いとしては「経済的利益の供与」とみなされると考えるのが自然です。今後、すべての情報がデータ連携される世の中になると、こうした個人の獲得ポイントが給与として認定され、会社としては源泉徴収義務が生じるということも可能性としてはゼロではありません。

以上、今では企業活動においても頻出する「ポイント」の取り扱いについて考えてきました。会計処理においては消費税を意識することが大切です。

また、個人立替えの経費精算については、ポイント使用分がないかレシートを良くチェックする必要があります。気を付けましょう。

更に、会社経費の立替に個人のポイントが使われてしまうと、会社の消費税負担が増える結果にもなるため、なるべく個人のポイントは使わないよう社内で周知した方が良いかもしれません。