サステナブレインの事業承継・M&A実行支援サービス

昨今、事業の拡大・多角化を目的とする「買収」が経営戦略の手段の一つとして一般化しつつあることに加え、事業承継を目的とする第三者への「売却」(親族外承継)が増加しています。

それに伴い、売手・買手をマッチングさせたM&A 仲介業者が、「中立の立場」と称して「仲介」に入るケースが増えています。

しかしながら、こうした「仲介」サービスは、売手・買手の利害を巧みに調整し、案件をクローズ(取引を成立)させることそのものが目的化しがちであり、

売手又は買手となる自社の本当の目的やメリット・デメリットを理解した上で、真に自社の利益のためだけに働いてくれる仕組みには残念ながらなっていません。

(これは「仲介」という性質上、止むを得ないことと言えます。)

私どものM&A アドバイザリーサービスは、こうした売手・買手のコンフリクト(利益相反)を避け、売手又は買手の一方のみに付き、

クライアント企業様の利益のみを目的としたご支援をさせていただいております。

また、長年に渡る豊富な実務経験に基づいた、質の高い業務提供が可能であり、売手・買手どちらのケースにおいても、取引の検討・立案から実行支援に至る一連の手続についてトータルでサポートすることが可能です。

もちろん、特定の一部業務のみなど、カスタムメイドでの対応も可能です。

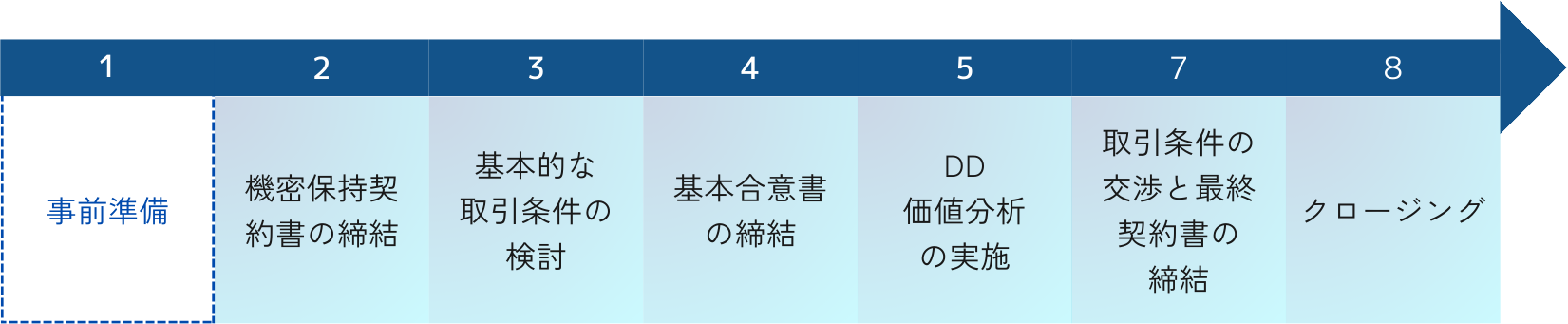

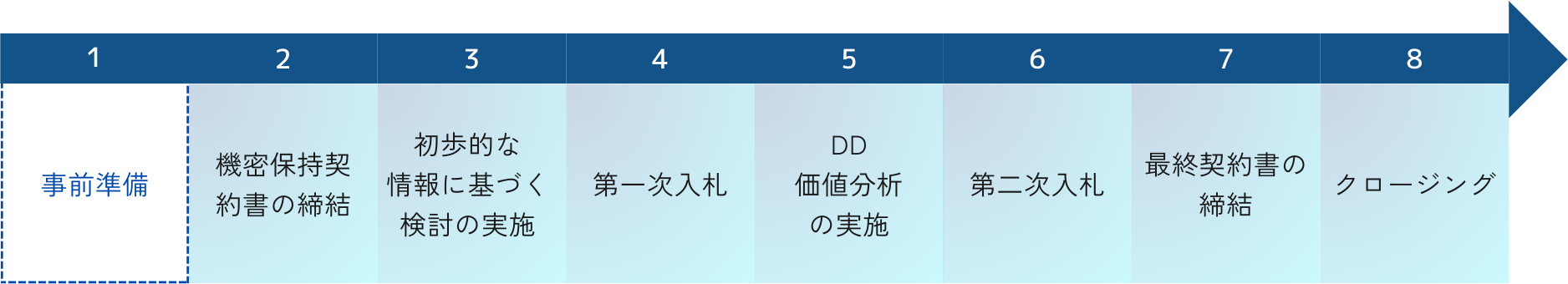

M&A取引の流れ

相対型

入札型

01.事前準備

売手の場合は、相手先(買手候補)と秘密保持契約書を締結する前の「事前準備」が極めて重要です。

事前準備では主に次の事項の検討を行います。

| 自社のセルフアセスメント | 強み・弱み、業界内でのポジション、成長性・将来性等の分析、実態バランスシートの試算等 |

|---|---|

| 将来数値計画の策定 | 後のデューデリジェンスでも相手先に提示することになる事業計画の策定 |

| 株式価値分析 | 売手として、価値の概算・希望売却額等の目途を付けておく |

| 初期的なインフォメーション・パッケージの作成 | 初期段階で買手候補に開示する情報を取り纏める |

| ティーザーの作成 | 社名を伏せて買手候補を探索する場合は、ごく簡単な企業紹介資料を作成する |

| 買手候補のリストアップ | 潜在的な買手はどこにいるか? 多いか、少ないか? 売却先は外資でも構わないか? |

この事前準備を疎かにすると売却は上手く行きません。まず自分をよく知ること。 セルフアセスメントを客観的かつ確実に行うことが最初の一歩となります。 そして、後の買手候補によるデューデリジェンスで説明に耐えられる事業計画を策定するとともに、売手としての株価算定を行います。 自社の魅力度、株価算定の結果、買手候補が多いか少ないかなどを総合的に勘案し、M&A取引交渉の進め方の大方針を定めます。

私どもは、交渉を有利に運び、売却取引を成功させるため、或いは、売却そのものが本当にクライアント企業様にとってベストの選択肢であるかどうかを含めて、専門的見地から、上記検討のサポートをいたします。

02.初期検討

売手・買手間で秘密保持契約書が締結されると、売手は買手に対し、「インフォメーション・パッケージ」等による初期的な情報開示を行い、買手はこれに基づき基本的な取引条件の検討を行います。一般的な開示の内容としては以下の事項が想定されます。

| 会社概要 | 社名、本社所在地、事業所、事業目的、沿革、従業員数、グループ会社など |

|---|---|

| 事業概要 | 取り扱い製品等、ビジネスフロー、主な得意先・仕入先、事業戦略など |

| 財務概要 | 過年度の損益・財政状態の推移 |

| 初期的なインフォメーション・パッケージの作成 | 初期段階で買手候補に開示する情報を取り纏める |

| 将来数値計画 | 将来期~5期の損益計算書・貸借対照表・キャッシュフロー計算書 |

資料の開示に加えて、多くのケースでは、マネジメント・インタビューが実施されます。

また、買手より工場見学など現場訪問のリクエストがあれば対応します。

売手としては、自社の強みやセールスポイントを精一杯アピールしなければなりません。また、最低売却価格や従業員の雇用維持等、譲れない条件があれば、この段階で伝えておくことも考えられます。(但し、相対型の取引において、売手から価格に言及することは、事実上、価格の上限を定めてしまうことになりかねないため、慎重な対応が必要です。)

私どもは、売手の場合は、買手への情報の見せ方、マネジメント・インタビューのアレンジを含めたコミュニケーションのサポートを実施いたします。買手の場合は、基本情報に基づいた初期的なデューデリジェンス、価値分析をご提供いたします。

03.基本合意書の締結

相対型取引のケースでは、デューデリジェンスによる詳細検討に入る前に、基本合意書を締結し、売手・買手双方の認識合わせをしておくのが一般的です。 ここで締結する基本合意書は、通常、法的拘束力のない(検討を中止できる権利を双方が持つ)ものですが、 有効期限が定められたり、売手は他者と交渉をしない旨(買手の独占交渉権)が定められることによって、 双方が最終合意に向けて真摯に検討を行っていくことへの一定程度の「縛り」となるため有効です。

基本合意書には、一般的には、主に次の事項が規定されます。

- 売手は売却の意思を、買手は買収の意思をそれぞれ持っている旨

- 最終合意に向け互いに真摯に検討・協議を行っていく旨

- 買手がデューデリジェンスを行い、売手は全面的に協力する旨

- 最終合意・クロージングまでの想定スケジュール

- 基本条件(ケースバイケースだが、価格についても規定されることがある)

- 法的拘束力を有しない(検討を中止できる権利を双方が持つ)旨

- 売手は他者と交渉してはならない旨(買手の独占交渉権)

- 費用負担はそれぞれが行う旨

- 有効期限

私どもは、売手の場合も、買手の場合も、法律専門家と協力して基本合意書で定める内容を検討し、クライアント企業様にとって不利な契約とならないようアドバイスいたします。

04. 第一次入札

入札型の場合、初期的な情報による検討後、買手候補より「第一次意向表明書」が差し入れられ、売手側で比較・検討が行われます。 売手側で選ばれた買手候補(通常2社程度)が次のステップであるデューデリジェンスに進むことが許されます。 「第一次意向表明書」に記載される事項は予め売手側で定めておきますが、一般的には以下の事項が想定されます。

- 買収後の事業戦略、想定されるシナジー効果

- 投資の主体となる会社とその会社概要

- 初期的な価値分析結果(事業価値・株式価値)と買収価格

- その他の条件(経営陣・従業員の取り扱い、事業の継続の有無など)

- 必要とするデューデリジェンスの分野および所要期間

なお、上述した基本合意書と同様に、ここで買手が表明する内容については、法的拘束力を有しないこととされるのが一般的です。 また、第一次入札により、買手候補が1社のみとなった場合には、当該買手候補より差し入れられた「第一次意向表明書」の内容に基づき、基本合意書を締結することがあります。

私どもは、売手の場合は、「第一次意向表明書」で買手に何を言わせるかを検討するとともに、これらの「札」が出揃った時点で、各社の提案内容の比較検討をサポートいたします。 買手の場合は、「第一次意向表明書」に何をどう記載するか、また、この段階で落選しないためのアドバイスをご提供します。

05. デューデリジェンスの実施

買手が実施するデューデリジェンス・価値分析

買手候補は、買収候補先(対象会社)の状況を詳細に検討するために、一般的には、事業、財務、法務、人事等の分野についてデューデリジェンス(DD)を実施します。

買収候補の対象会社が一定規模以上の場合は、外部専門家に調査を委託します。

財務DD は実施が必須

DD の実施分野がいくつかある中で、財務(税務を含む)に関するデューデリジェンスは必須の手続になります。財務・税務DDの一般的な分析のポイントは以下の通りです。

| 収益構造、正常収益力 | 過年度の損益計算書を分析し、対象会社の収益基盤、コスト及び利益構造がどうなっているか、異常値を除いた収益力の実態(実力)はいかほどかを把握します。 |

|---|---|

| 運転資本 | 売上債権・棚卸資産・仕入債務等、運転資本を構成する科目の残高の推移分析、回転期間分析、内容の分析を行います。 |

| デット及びデットライクアイテム | 借入金等の有利子負債・それに準ずるもの(オフバランス債務を含みます。)、余剰キャッシュの状況を分析し、実質的及び潜在的なデットの水準を把握します。 |

| 実態純資産 | 上記分析に加え、固定資産の減損等を勘案し、実態バランスシートを作成、実態純資産を試算します。 |

| 税務 | 過年度の申告・納税の状況、税務調査の状況等を把握・分析し、潜在的な追加税務コストの有無を検証します。 |

| 事業計画 | 売手より提示された将来数値計画について、その作成ロジック・前提条件を検証するとともに、過年度実績との比較・整合性や市場の将来予測との整合性を検証し、将来数値計画の合理性・信頼性を評価します。 |

必要に応じて法務・事業・人事・環境等のDD を実施

対象会社の規模・業種、買手にとっての重要性に基づき、法務・事業・人事・環境等のデューデリジェンスの実施の要否、その深度を検討します。

【法務DD】

対象会社のすべての法的ステータスの確認が目的となります。レビュー・検討の対象としては、

会社・不動産の登記、株式、主要な契約書、訴訟・係争案件の有無、各種コンプライアンスの状況、未払賃金が生じている可能性や労使間トラブルを含む労働者との関係などが挙げられます。

【事業DD】

通常、対象会社が属する市場規模、成長性、競合他社の状況、対象会社の立ち位置・競争力等の分析が行われます。

場合によっては、事業計画の分析も対象となります。特に、買収候補となっている対象会社が異業種の場合は、何らかの調査は必要でしょう。

対象会社が営む事業環境について買手が熟知していれば必要ありません。

中でも、特に重要なのは「未払賃金の有無」になります。実際にその可能性が検出された際の対応についても慎重に検討する必要があります。この未払賃金の可能性に係る検討は、買手として必ず検証すべきポイントであるため、法律専門家を起用した法務DDを実施しない場合であっても、財務DDでカバーするなどの対応が望まれます。

【人事DD】

1人事に係る各種の規程類、人事評価制度、従業員の年齢分布・スキル・給与水準、キーマンの有無等のレビュー・分析が行われます。買収後に自社(買手企業)と人事制度の統合を予定している場合は実施が必要となります。

【環境DD】

土壌汚染、アスベスト・PCB 等有害物質使用の有無、国や地域の環境規制への準拠状況等を調査します。書類のレビューと短期間の現地調査のみにより実施する方法と、ボーリング調査やサンプル採取までを行う方法があります。

私どもは、会計・税務の専門家として、また、これまでの豊富な業務経験を活かし、対象会社に対する財務・税務デューデリジェンスをご提供します。

案件の性質により、また、クライアント企業様のニーズに合わせたスコープの設定が可能です。

加えて、法務・事業・人事・環境等その他の分野についても、DD実施の要否・深度・実施方法等のアドバイスが可能です。

クライアント企業様のニーズや予算に合わせた総合的なデューデリジェンスのアレンジを行います。

価値分析(株価算定)

上記のDD 結果を踏まえて、売手に提示する買収価格を検討するため、対象会社の株式価値分析(株価算定)を実施します。

分析のアプローチは大きく3つ、M&A 取引において用いられる算定方式としては以下の4つが挙げられます。

| マーケットアプローチ | 「市場株価方式」、「類似会社比準方式」 |

|---|---|

| インカムアプローチ | 「DCF(割引キャッシュフロー)方式」 |

| コストアプローチ | 「修正純資産価額方式」 |

上記4つの算定手法はそれぞれ特徴があり、また使用に適さない/使用できないケースがあります。

私どもは、個別のM & A 取引の事情に即した適切な算定手法を選択し、客観的な価値分析をご提供いたします。また、売手との交渉における論点整理を行い、価格交渉戦略についてもアドバイスいたします。

(以上が、買手が実施するデューデリジェンス・価値分析のポイントになります。)

売手のデューデリジェンス対応

一方、売手においては、買手が実施するDD への対応・全面的な協力が必要になります。対応の内容としては以下の事項が挙げられます。

- 開示する情報の収集と整備(書類のコピーやPDF 作成)

- データルームの設置・運営(リアル又はバーチャル)

- 質問、インタビューの対応

買手候補が行うDDの分野が多岐に渡り、また、入札型のケースで買手候補が2 社以上いる場合などは、売手側のDD受け対応は膨大な労力を必要とします。 そのような状況で売手側の対応が疎かになれば、買手の不満が募り、その後の交渉に悪影響を及ぼしかねません。 一方で、DDに必要なレベルを超過した過度な要求に対しては情報開示を断るなどの毅然とした対応も必要です。

私どもは、売手側のDD対応の豊富な経験から、買手の要求を合理的に満たし、交渉に悪影響を及ぼすことのないよう、適切にデューデリジェンスプロセスをコントロールいたします。

06. 第二次入札

入札型の場合、デューデリジェンスが終了すると間もなく第二次入札が実施され、最終の買手候補企業が選定されます。

第二次入札時に買手より売手に対して差し入れられるのが「最終意向表明書」です。

最終意向表明書に記載される事項は、上述④第一次入札時の「第一次意向表明書」と似ていますが、より具体的に記載される必要があります。

また、第一次の時とは異なり、ここでの買手の意思表示は法的拘束力を有するものとされるのが通常です。

よって、買手候補は最終候補者に選定された場合、ここに記載した条件に基づき最終契約書を締結し、取引を履行する義務を負います。

私どもは、売手の場合においては、最終の買手候補を適切に選定できるよう、買手候補に求める「最終意向表明書」への要記載事項を検討するとともに、出揃った「札」の比較検討・選定のサポートを実施します。

買手の場合においては、デューデリジェンス・価値分析の結果をどのように「最終意向表明書」に盛り込むか、また、場合によっては投資スキームを工夫することで、勝てる条件の出し方についてアドバイスいたします。

07. 取引条件の交渉/ 最終契約書の締結

取引条件の交渉(価格・その他) 最終契約の締結に向け、条件交渉を行います。特に取引価格の交渉は、売手・買手どちらであっても最も神経を使う場面です。 交渉をフェアに進めるために、条件提示の内容とタイミングを双方が擦り合わせた上で、段階的に数度に渡り協議・交渉を行います。 時には、意図的に「ハッタリ」をかますなどのパフォーマンスも有効ですが、相手との信頼関係を壊さないよう注意が必要です。

但し、入札型においては、提出された複数の「札」の中から売手にとって最良と判断した買手候補者を最終的に選んだわけですから、 通常、その最終候補者の「最終意向表明書」に記載された価格で合意したことになります。

価格以外では、最終契約書に規定される「取引の前提条件」や「売手・買手の義務」の内容についての交渉が重要です。 通常、買手はデューデリジェンスの結果を踏まえて、売手又は対象会社に是正して欲しい事項を盛り込んできます。 売手は、ここに規定された前提条件や義務をクロージング時点で満たせない場合、買手にクロージングに応じない理由を与えてしまうことになりますので、 間違いなく条件を満たせるか、義務を履行できるか、しっかりと吟味することが必要です。

最終契約書の締結

いよいよ法的拘束力を有する最終契約書の締結です。契約書の名称は、このM&A 取引が株式の売買であれば「株式売買契約書」「株式譲渡契約書」などとなり、

出資(第三者割当増資)の場合は「出資契約書」「スポンサー契約書」などとなります。

規定される主な内容としては一般的に以下の事項が挙げられます。

- 取引の目的、方法

- 取引価格、クロージング日及びクロージングの方法

- 取引の前提条件

- 表明・保証

- 誓約事項

- 合意解約

- その他一般条項

私どもは、売手・買手どちらの場合も、法律専門家と協力し、クライアント企業様の目的・ニーズ等を念頭に、これまでのプロセス・交渉の集大成として最終契約が締結できるよう適切なアドバイスをご提供します。

08. クロージング

最終契約書を締結して終わりではありません。定められたクロージング日に、代金決済を行い、会社(事業)の引き渡しを行います。買手又は対象会社においては、その後の登記も必要です。

私どもは、確実なクロージングの実現のため、あらゆるご支援をいたします。例えば、買手の場合、必要に応じて独占禁止法で規定される公正取引委員会への届出をサポートいたします。また売手の場合、最終契約で規定された前提条件等を満たすため全力でサポートいたします。

上記はM&A 取引の例になります。実際の進め方・検討ポイントはケースバイケースですので、どうぞお気軽にご相談ください。

事業承継・M&A実行支援の料金

買手(又は売手)とのマッチングを含むFAサービス

成約価額の5% + 150万円(税別)

報酬発生のタイミングとしては、①基本合意書の締結時(又は同等の合意がなされた時)及び②引き渡し完了時 の二つがございます。

- ①基本合意書の締結時(又は同等の合意がなされた時):中間報酬として50万円(税別)

- ②引き渡し完了時:上記算式より計算される成功報酬額から中間報酬を除いた金額